✅ 도입부

“집을 팔았는데 세금만 억 단위로 나갔다?” 많은 40~50대 실거주자와 투자자들이 아파트 매도 시 가장 두려워하는 게 바로 양도세 폭탄입니다. 특히 2025년부터 세법이 조금씩 개정되면서, 단순히 1주택자라고 안심하기도 어려워졌죠.

그런데 ‘공동명의’라는 선택만으로도 수천만 원의 절세 효과를 볼 수 있다는 사실, 알고 계셨나요? 국세청 자료에 따르면, 2024년 기준 양도소득세 신고 인원 중 절반 이상이 세 부담 완화를 위해 공동명의를 선택했다고 합니다. 그렇다면 실제 사례를 통해 어떻게 절세가 가능한지 살펴보겠습니다.

1️⃣ 왜 공동명의가 중요한가?

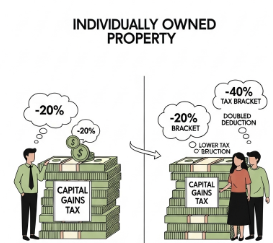

아파트를 한 사람 명의로만 보유하면, 매도 시 발생하는 양도 차익이 전부 한 사람에게 집중됩니다. 반면 공동명의라면 부부 각각에게 양도 차익을 분산할 수 있어, 세율 구간을 낮출 수 있고 기본공제도 2배로 적용됩니다.

👉 즉, 같은 금액을 벌어도 누구 명의냐에 따라 세금이 달라지는 것이죠.

2️⃣ 실제 절세 사례

사례 A

- 아파트 양도차익: 2억 원

- 단독명의: 전부 남편 명의 → 양도세 약 3,500만 원 발생

- 공동명의(부부 5:5): 각각 1억 원씩 분산 → 양도세 약 2,000만 원 → 약 1,500만 원 절세

사례 B

- 강남 아파트, 양도차익 5억 원

- 단독명의: 고세율 구간 적용 → 세금 1억 원 이상

- 공동명의: 부부 각자 2억 5천만 원 분산 → 세율 낮아지고 기본공제 2배 적용 → 약 3천만 원 절세 효과

📌 핵심 포인트: 고액 차익일수록 공동명의의 효과가 극대화됩니다.

3️⃣ 공동명의 절세 체크리스트

✔️ 부부 공동명의가 유리한 경우

- 양도차익이 큰 아파트 매도 예정

- 1주택 비과세 요건 충족 시 기본공제 2배 혜택

- 고세율 구간에 진입할 경우 부담 완화

✔️ 주의할 점

- 공동명의로 전환 시 취득세 등 추가 비용 발생 가능

- 주택 수 산정에서 불리할 수 있음 (다주택 규제 적용 가능성)

- 단순 절세 목적이 아닌 가족 전체 재산 계획 관점에서 판단 필요

4️⃣ 전문가 의견

세무 전문가들은 “공동명의는 단기 절세 효과도 크지만, 장기적으로 상속·증여 과정에서도 유리하다”고 조언합니다.

👉 단, 세금만 보고 성급하게 결정하지 말고, 자산 구조 전체를 고려한 플랜을 세우는 게 안전합니다.

✅ 마무리

공동명의 아파트 양도세 절세는 단순히 세금을 줄이는 차원을 넘어, 노후 자산을 지키는 전략입니다. 지금 당장 내 집이 어떤 명의로 되어 있는지, 매도 시 세 부담은 얼마일지 계산해보세요.